自7月7日起,盒馬鮮生在淘寶App首頁的“淘寶閃購”頻道獲得了一個(gè)獨(dú)立入口 —— 它與“美食外賣”“手機(jī)數(shù)碼” 等類目并肩而立,成為用戶觸手可及的選項(xiàng)。

這一調(diào)整格外引人關(guān)注,盒馬鮮生本屬于 “超市便利” 類目,如今被單列呈現(xiàn),恰似在阿里數(shù)字零售的版圖上劃出了一塊獨(dú)特的“坐標(biāo)”,既彰顯了其在阿里生態(tài)中的戰(zhàn)略分量,也暗合著雙方在協(xié)同中保持獨(dú)立的微妙平衡。

盡管身披“阿里系”的標(biāo)簽,但相比此前已被深度整合至“阿里大消費(fèi)”的飛豬、餓了么,盒馬似乎始終在邊緣徘徊——既沒完全納入?yún)f(xié)同體系,也未徹底獨(dú)立發(fā)展,一直在阿里的即時(shí)零售體系中處于“自轉(zhuǎn)”狀態(tài)。

在這一局面之下,盒馬與阿里之間能否找到“不過度干預(yù)、但有機(jī)協(xié)同”的平衡點(diǎn)?

EBITA首次全年轉(zhuǎn)正

盒馬剛剛達(dá)成兩個(gè)“首次”。

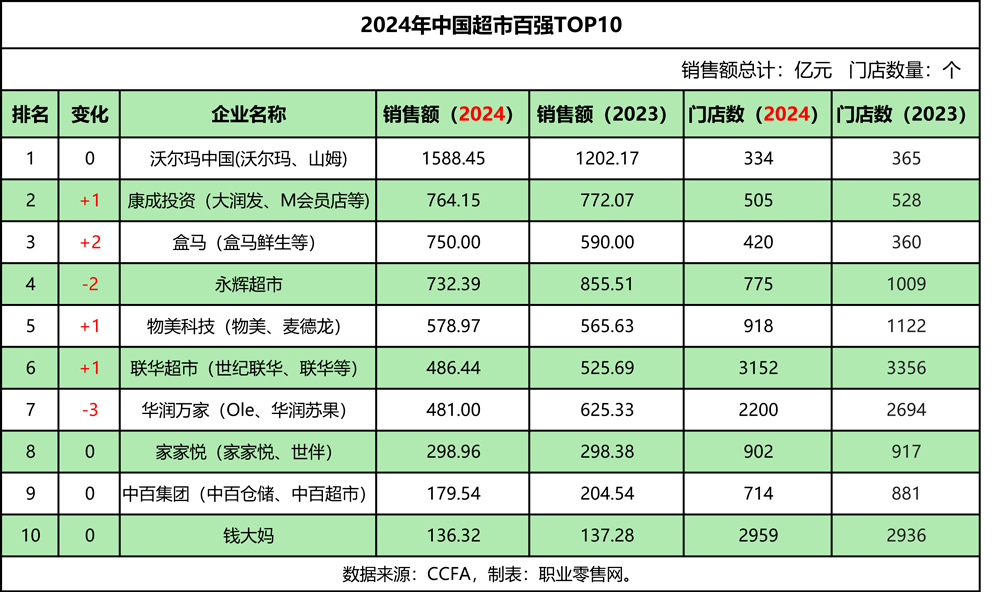

一是首次躋身全國前三。最新發(fā)布的《2024年中國超市TOP100》榜單中,盒馬以750億元銷售額、420家門店的成績擠下永輝,首次來到行業(yè)第三的位置。

上述榜單指出,2024年Top100企業(yè)整體銷售規(guī)模約為9000億元,同比增長僅0.3%,門店總數(shù)則同比下滑9.8%。在零售市場整體增長乏力、線下擴(kuò)張放緩的背景下,盒馬逆勢上升兩位,是為數(shù)不多逆勢增長的玩家。

不過,盒馬所處的排名區(qū)間非常微妙:除了第一名的沃爾瑪中國以1500多億銷售額強(qiáng)勢領(lǐng)先之外,第二名的康成投資(大潤發(fā)、M會(huì)員店等)為764億元,領(lǐng)先盒馬不到2%;第四名的永輝為732億元,盒馬和其并未拉開明顯差距。 這意味著,盒馬正站在一個(gè)臨界點(diǎn)上——稍有突破,便可能坐上“榜眼”位置;若掉以輕心,也可能被永輝反超,跌出榜單前三。

二是首次實(shí)現(xiàn)全年盈利。最新的阿里年報(bào)顯示,2025財(cái)年盒馬整體GMV(商品成交總額)超過750億元,線上交易貢獻(xiàn)超過60%,經(jīng)調(diào)整EBITA(息稅攤銷前利潤)首次全年轉(zhuǎn)正。這也意味著,盒馬用一整個(gè)財(cái)年的正向盈利回應(yīng)了外界關(guān)于其模式可持續(xù)性的質(zhì)疑。

但在阿里力推即時(shí)零售體系重構(gòu)的當(dāng)口,盒馬的角色仍未徹底明朗。站在流量協(xié)同與組織整合的十字路口,盒馬能否成為阿里零售體系的勝負(fù)手,接下來就看它怎么打這場仗了。

有行業(yè)人士分析,從平臺(tái)視角看,淘寶需要強(qiáng)化非餐飲即時(shí)零售供給,盒馬的加入填補(bǔ)了重要一環(huán)。但從盒馬自身視角看,是否整合、如何整合,更像是一道關(guān)于節(jié)奏控制和邊界管理的問題。

業(yè)務(wù)上存在互補(bǔ)性

那么,盒馬與阿里之間能否找到平衡點(diǎn)呢?

從雙方需求看,盒馬希望保持自身經(jīng)營獨(dú)立性,按照自己的節(jié)奏發(fā)展,不想過早成為阿里生態(tài)中一個(gè)單純的“執(zhí)行環(huán)節(jié)”,而是想成為具有自主決策權(quán)的獨(dú)立零售品牌;從阿里的角度出發(fā),其需要盒馬的業(yè)務(wù)來強(qiáng)化在即時(shí)零售等領(lǐng)域的布局,提升整體競爭力,但也明白過度干預(yù)可能會(huì)影響盒馬的創(chuàng)新性和發(fā)展活力,所以阿里也有意在一定程度上給予盒馬自主發(fā)展空間,雙方在需求上存在達(dá)成平衡的基礎(chǔ)。

從業(yè)務(wù)互補(bǔ)性看,盒馬擁有全國超400家門店及“日日鮮”“帝皇鮮”等自有品牌矩陣,以“鮮度”為核心競爭力,可與淘寶閃購的流量池形成互補(bǔ)。淘寶閃購借助盒馬將“即時(shí)零售”的消費(fèi)滿足從餐飲外賣拓展至生鮮、生活消費(fèi)全品類,構(gòu)建更完整的本地生活服務(wù)生態(tài)閉環(huán)。盒馬則通過淘寶閃購的流量樞紐觸達(dá)更多的消費(fèi)群體,滿足消費(fèi)者對品質(zhì)與效率的雙重需求,雙方業(yè)務(wù)上的互補(bǔ)性為有機(jī)協(xié)同提供了支撐。

從當(dāng)前合作態(tài)勢看,盒馬鮮生已在淘寶App首頁的“淘寶閃購”頻道獲得一個(gè)獨(dú)立入口,顯示出其特殊的戰(zhàn)略地位。這表明阿里在給予盒馬一定的流量支持,推動(dòng)雙方業(yè)務(wù)協(xié)同,同時(shí)盒馬此前并未深度參與阿里內(nèi)部的即時(shí)零售整合,此次合作也并未將盒馬完全劃歸到大消費(fèi)板塊進(jìn)行深度整合,而是一種相對靈活的合作方式,體現(xiàn)了不過度干預(yù)的特點(diǎn),說明雙方正在探索一種平衡的合作模式。

從當(dāng)前主流平臺(tái)的組織結(jié)構(gòu)看,“放養(yǎng)” 式管理已成為大廠對商超自營業(yè)務(wù)的主流態(tài)度。例如美團(tuán)旗下的小象超市目前歸屬于食雜零售創(chuàng)新業(yè)務(wù),尚未納入到核心本地商業(yè)體系;京東的七鮮超市,隸屬“創(chuàng)新零售部”,同樣未與京東外賣形成深度協(xié)同。這種行業(yè)模式也為盒馬與阿里找到平衡提供了參考。

在下沉市場面臨激烈競爭

2024年年初,盒馬創(chuàng)始人侯毅宣布退休,不再擔(dān)任盒馬CEO。2024年3月,嚴(yán)筱磊接任盒馬CEO。嚴(yán)筱磊會(huì)計(jì)出身,曾就職于畢馬威華振會(huì)計(jì)師事務(wù)所、西門子中國,2016年加入阿里,歷任阿里音樂、UC瀏覽器等業(yè)務(wù)的財(cái)務(wù)負(fù)責(zé)人,后來調(diào)到盒馬擔(dān)任CFO(首席財(cái)務(wù)官),在這個(gè)崗位上一干就是6年。2024年3月,嚴(yán)筱磊由盒馬CFO升任CEO。

嚴(yán)筱磊(資料圖) 嚴(yán)筱磊(資料圖)

據(jù)稱,嚴(yán)筱磊有敏銳的商業(yè)洞察力,對公司從業(yè)務(wù)到團(tuán)隊(duì)均非常熟悉。目前來看,這位“女霸總”確實(shí)賦予了盒馬一種前所未有的全新活力。

2024年年底,嚴(yán)筱磊曾發(fā)布一封全員信,稱盒馬在連續(xù)9個(gè)月整體盈利的基礎(chǔ)上實(shí)現(xiàn)了雙位數(shù)增長,顧客數(shù)增長超過50%,明確表示要聚焦盒馬鮮生和盒馬NB兩大核心業(yè)態(tài)。這進(jìn)一步加快了盒馬X會(huì)員店的關(guān)店速度。

事實(shí)上,嚴(yán)筱磊上任后,開始聚焦核心業(yè)態(tài),陸續(xù)關(guān)閉了盒馬X會(huì)員店等非核心業(yè)務(wù)。盒馬的戰(zhàn)略轉(zhuǎn)向包括放棄多元業(yè)態(tài)探索,專注于盒馬鮮生大店和盒馬NB超市兩大業(yè)態(tài),深耕社區(qū)化服務(wù)等。盒馬開始關(guān)注下沉市場,調(diào)整定價(jià)體系和產(chǎn)品組合,以性價(jià)比戰(zhàn)略尋求更廣闊的市場增量。據(jù)悉,盒馬NB店主打“硬折扣”,自有品占比超60%,毛利率壓至15%,通過低價(jià)高頻商品滲透下沉市場。

嚴(yán)筱磊的策略非常清晰:盒馬鮮生具備更高的品牌認(rèn)知度,定位中高端;盒馬NB則更注重社區(qū)服務(wù),為顧客提供高性價(jià)比的產(chǎn)品,努力攻占下沉市場。

不過,盒馬目前并未深度整合進(jìn)阿里的即時(shí)零售體系,獨(dú)立運(yùn)營模式導(dǎo)致流量協(xié)同不足,尤其是下沉市場帶來的物流成本高、需求分散等問題,需要重建區(qū)域采購網(wǎng)絡(luò),使得盒馬在下沉市場面臨著京東、美團(tuán)等的競爭和擠壓。面臨白熱化的市場競爭,獨(dú)立運(yùn)營的盒馬既想守住一二線中高端市場,又想強(qiáng)攻下沉市場,挑戰(zhàn)不小。

(大眾新聞·經(jīng)濟(jì)導(dǎo)報(bào)記者 杜海)

|